あなたは老後資金の準備をしていますか?

なんとなくお金を使っていませんか?

無計画な生活をしていると老後が不安になってきた

といった人の悩みを解決します。

この記事を読んでいただければ、「あなたの老後の資金がいくら必要なのか?」の解決方法がわかりますし、「今から何をしなければいけないか?」が理解できます。

最初に結論を言えば「キャッシュフロー表」作成して、客観的にお金が回せるのか確認することです。

私は国家資格であるファイナンシャルプランナー(FP)2級と、日本FP協会認定のAFP(AFFILIATED FINANCIAL PLANNER)の資格を2019年に取得しました。特にAFP試験に「顧客への提案書の作成」という課題があります。これはモデル顧客に対してライフプラン(キャッシュフロー)と提案内容を提案書としてまとめたものです。

今回、この内容に準じて老後資金対策を立てていきたいと思います。

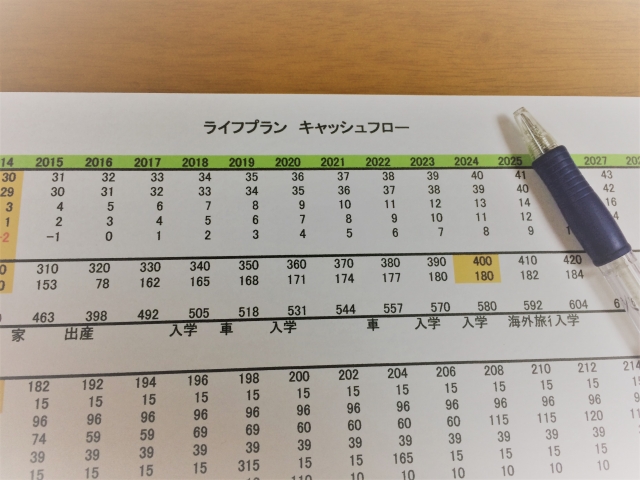

「キャッシュフロー表」の作成

「キャッシュフロー表」とは将来の家計収支と貯蓄残高を一覧表にして、「見える化」した表です。

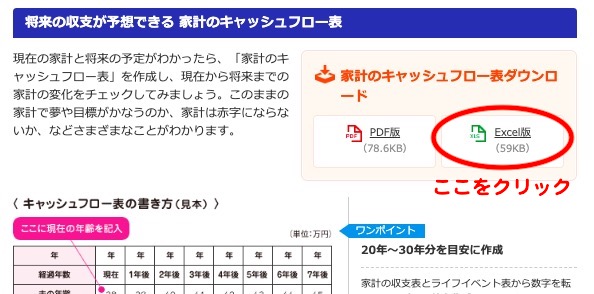

ここではNPO法人日本ファイナンシャル・プランナーズ協会(FP協会)が作成しているキャッシュフロー表を使って説明します。FP協会のURLから「家計のキャッシュフロー表ダウンロード」エクセル表をダウンロードして下さい。

FP協会のURLには「キャッシュフロー表」の他に「収支確認表」「バランスシート」「ライフイベント表」があります。

「収支確認表」と「ライフイベント表」は「キャッシュフロー表」を作成すれば特に改めて作成する必要ありません。「バランスシート」の作成は省略しました。

家族の氏名と年齢を入力

年数はなるべく多く作ります。PDFファイルの設定は以下のとおりです。

- 40年分を作成しました。

- 父は2020年現在50歳で会社勤めのサラリーマン、60歳で退職、81歳で死亡

- 母は2020年現在47歳でパート勤務、年収80万円、58歳で退職、88歳で死亡

- 子1男は2020年現在21歳で大学生、別居、大学卒業後は別居独立

- 子2女は2020年現在16歳で高校生、同居、18歳で大学入学、別居、大学卒業後は別居独立

ライフイベントを入力

自分の退職、子どもの入学・就職・結婚・住宅や自家用車の購入、年金の受給等、家計収支に大きく影響するイベントを記入します。

収入項目と金額を入力

給与、退職金、年金等を入力します。公的年金は日本年金機構のWebページを参考にすれば試算できます。

それ以外に個人年金、投資運用利益があれば計上して下さい。

- 父の収入(給与)は2020年現在、年額600万円で毎年1%アップ、60歳で退職

- 母の収入はパートタイムで年額80万円、58歳で退職

- 父の退職金は2,000万円で60歳で受給

- 父の公的年金は65歳から年額180万円受給

- 母の公的年金は65歳から年額70万円受給、父死亡後は遺族年金を付加して年額160万円

支出項目と金額を入力

「基本生活費」やライフイベントに関する項目を入力します。

基本生活費は家計簿をつけていれば、その金額を記入します。

家計簿をつけていなければ、FP協会の主なライフイベントにかかる費用の目安を参考にすることもできます。

また、細かいですが総務省統計局家計調査も参考になります。

FP協会や総務省のデータは平均値のため、個々の状況に応じて数値を変えてもよいと思います。

ライフイベントに関する経費は家計に大きく影響しますので、基本生活費とは分けて記入します。

- 基本生活費は2020年現在320万円で毎年1%アップ、2022年子2女が大学入学で別居するため、280万円に減額

- 住居費(ローン)は年額100万円、2028年まで償還

- 車両費(新車購入)は2024年に170万円、2032年に180万円、2040年に190万円を計上

- 教育費は高校が年額10万円、大学が100万円を計上

- 仕送り費は年額100万円を計上

- 保険料は生命保険料が年額2万円、損害保険料は8万円、生命保険料は子2女が結婚する2031年まで、損害保険料は自家用車を保有する2047年まで計上

- 結婚資金援助は100万円

- バリアフリー化工事を2037年に実施、工事費200万円

「貯蓄残高」の入力

「貯蓄残高」は非常に重要な項目です。預貯金、貯蓄性のある保険も含めて下さい。

- 700万円を計上

- [ 貯蓄残高 = 前年の貯蓄残高 + 年間収支 ] になります

注意点

簡易に作成しようと思えば、統計等から数値を調べて、それなりに作成できます。

しかし、それは平均値であり、あなたの家計の実態を示しているとはいえません。家計簿をつけて家計の実態にあったものに逐次改善していきましょう。

公的年金は制度が複雑です。工夫をすれば家計の実態にあった年金額の計上ができます。公的年金は字のごとく「公」の制度です。市役所や年金事務所から案内がくることは少ないです。年金受給のための「裁定請求」は、自ら申請する必要があります。その意味でも、「ライフプラン表」をリアルなものするためにも、年金の知識を深めましょう。

1度作成したら終わりではなく、生活スタイルは自分の想いの変化や外部要因よって変わってきます。その都度改良するよう努めましょう。

チェックポイント

すべての項目の入力が終わったら「年間収支」「貯蓄残高」の項目が赤字になっていないか?確認して下さい。

国民年金や厚生年金の公的年金は、一般的に65歳から支給されます。60歳で退職しても年金は支給されないので、働かなければ収入のない期間が発生します。

また、住宅や自家用車の購入により赤字になる可能性があります。

「キャッシュフロー表」の見直し

PDFファイルでは2031年、父61歳の時点で単年赤字になっています。そして2053年、母80歳の地点で貯蓄が底をつきました。何らかの対応が必要にあります。

1つは収入を増やすことです。方法として

- 退職後も再雇用してもらう

- 別の会社に就職する

- 起業

- 投資

等があります。仮に再雇用か再就職して5年間で1,000万円の収入が増えれば、2061年で1,034万円の赤字をほぼカバーすることができます。

3、4はリスクが大きくなります。

もう一つは支出を減らすことです。基本生活費はほとんど固定費のため削減は厳しいかもしれませんが、改めて節約できることはないかチェックして下さい。

生命保険料は子2が就職した後も、本当に必要か検討の余地があります。

その他のイベントに関する経費はかならずしも必要としない経費もありますし、工夫すれば生活レベルを落とさずに経費の節減ができることもあります。

新車はどうしても必要ですか?中古車にできませんか?

年を取れば交際範囲を絞るのもひとつの方法です。

一方で節約、節約で虚しい老後を送るのもどうかと思います。自分なりに自分の人生設計を考えてみて下さい。

投資つまり株式・投資信託・不動産は余裕金があればやってもよいかと思います。投資は商品にもよりますが、元本の保証がありません。また、余裕金をどれだけか?は人それぞれです。「ライフプラン表」で年次で赤字が発生しないことが前提になります。

まとめ

まずは「キャッシュフロー表」を自分で作成作ってみましょう。少しずつ改良していき、現実的な表になるようにします。

赤字になったら収入、支出両面で改善することがないか検討します。そのことが自分の人生を見つめ直すことにもつながります。

「キャッシュフロー表」を作成すると今まで曖昧に考えていることが客観的に見えてきます。