以前、証券会社の営業マンに勧められて株を買ったのですが、大損してしまいました。

株式や投資信託の投資のことが、詳しい営業マンでしたので信頼しきっていました。

「絶対近いうちに値上がりするから」と、ある株の購入を提案され、購入しました。

深く考えなかった私も悪いのですが、最初の半年間は面白いように値上がりしましたが、あることをキッカケに3ヶ月で当初の購入価格の半値になってしまいました。

少し下がった段階で売却をお願いしたのですが、「もう少し様子を見ましょう。」といって保持することを提案されました。

その時は信頼して、そのままにしたのがいけなかったです。

毎日のように値下がりして半値になった段階で自分の判断で損切りしました。

それ以来営業マンがいる証券会社の口座は閉鎖して、新たにネット証券で口座を設けました。

ネット証券は完全に自己判断で購入できるのは非常によいのですが、金融知識が乏しいと、購入判断がなかなかつきません。

商品購入を無理強いせず、証券投資の相談に乗ってくれる人はいないのでしょうか?

IFAをご存知ですか?

金融機関とは別の組織で顧客本位で投資の相談に乗ってくれます。顧客のニーズに合わせたアドバイスを受けられるということです。次のようなメリットがあります。

・金融機関から独立しているので顧客目線でのアドバイスを受けられる。

・専門的な知識を持っている。

・窓口系の金融機関に比べて低コストなサービスを提供することができる。

・大手金融機関のような異動、転勤によって担当者が代わることはない。

IFAについて掘り下げて説明しますね。

IFAは日本に導入されて15年余りのため問題点もありますが、投資の新たな相談相手としてIFAを一度使ってみる価値はありますよ。

IFAとは

IFA(独立系ファイナンシャルアドバイザー 、Independent Financial Advisor, ) とは、金融商品やサービスを提供するために、特定の金融機関に縛られない独立した金融アドバイザーのことを指します。

内閣総理大臣の登録を受けて証券会社や銀行などの金融機関と業務提携し、株式や債券、投資信託などの売買を仲介することを業としています。

IFAは特定の金融機関の営業方針に縛られないため、市場全体から最適な金融商品やサービスを選び、顧客のニーズに最適な金融商品を提供することができます。

日本証券業協会が発表している統計によると、現在国内でIFAとして登録している外務員数は5,558名、IFA法人は642社となっている。(2022年6月末時点)

2917年は外務員数が3千人台、法人数は500台で年々増加しています。

IFAと取引する前に聞いておきたいポイント

手数料がネット売買と変わらないIFAもありますが、IFAといえどもボランテアではありません。

事後にトラブルにならないように事前確認は十分にしておきましょう。

- 対象顧客

-

一般の顧客全般を対象にしているとは限りません。富裕層をターゲットにしているところもあります。

また法人を対象にしているIFAもあります。自分の目的とマッチしたIFAを選ばないと行き違いの原因になりますので注意したい点です。

- 業務範囲

-

投資相談は銘柄紹介だけではありません。

ライフプランの作成から始まって、投資商品、保険商品、不動産、債務、相続の相談まで、IFAによって得意・不得意な分野があります。

相談できる分野を事前に確認しておきましょう。専門外の分野については、専門家を紹介できるかどうかを事前に確認しておくことも重要です。

- 専門性

-

証券外務員等の金融に関する有資格者であることを事前に確認しておくのは重要です。

商談時に商品に関して十分な知識をもっていることやアドバイザー経験が長く、多くの経験を有していることを確認しておいて下さい。 - 組織体制

-

金融や投資の業務範囲は広範囲に及びます。アドバイザーは単独なのか、分野ごとに別れているのかを確認しましょう。

信頼性を確認するためにアドバイザーや会社の実績を調べておきます。

信頼性が高ければ長く付き合っていけます。 - 対応方法

-

オンラインでも対応できるのか、即時対応は可能か、サポート期間はあるのかなどを確認して下さい。

- 料金体系

-

業務範囲と関連しますが、どのような業務が無料なのか、有料なのか。

有料ならばいくらなのか、金額の根拠は何かを事前に確認しておきます。IFA口座にするとネット口座より手数料が割高になることがある。

料金については事後にトラブルにならないように慎重におこなって下さい。

手数料については重要なので以下で改めて説明します。 - コミュニケーション能力

-

説明がわかりやすく明快で、顧客の質問に対し適切に回答できているなどです。

事前に確認することは難しいですが、事前相談のときにある程度は確認できます。 - サポート内容

-

金融投資では購入以上にその後の資産管理が重要です。購入後のアフターはどのようなサポートが受けられるのか確認して下さい。

- 解約(脱会)手続き

-

加入のときは解約のことはまったく頭にないかもしれませんが、「このIFAは私には合わない」、「トラブルが頻発するのでもう止めたい。」、「金融知識もそれなりについてきたのでもうサポートは必要ない。」などいつか必ず解約(脱会)するときがあります。

サブスクリプションサービスなどもそうですが、加入はわかりやすい説明がありますが、解約(脱会)は説明したがりませんし、Webページでもわかりにくいです。

ひどい場合は顧客側からは解約(脱会)ができず、サービス側で操作するシステムになっていることがあります。

必ず解約(脱会)の手続きのやり方を事前に確認しておいて下さい。

IFAのビジネスモデル

【IFAの収入源】

- 金融商品の販売による一定割合の収入(業務委託料)

- 投資信託の信託報酬の一定割合の収入

- 保険代理店としての収入

- ファンドラップやロボアドバイザーによる投資一任による収入

※ この他にも講演料、不動産紹介料などがあります。

顧客の代わりに金融機関が運用・管理をするサービスのことです。資金を預けておけば投資のプロが代わりにやってくれるおまかせサービスです。

人工知能(AI)を活用して顧客の代わりに金融機関が運用・管理をするサービスのことです。

「提案型」と「投資一括型」があります。

ファンドラップより手数料が割安です。

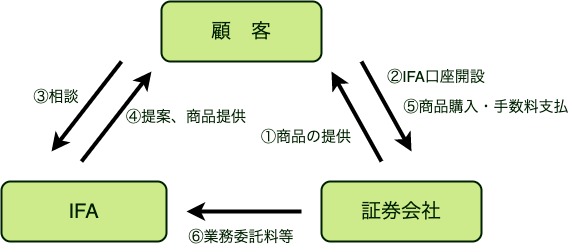

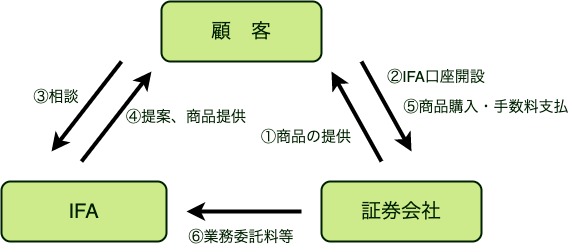

顧客、証券会社、IFAの関係

3者の関係解説

- ① 商品提供

証券会社のホームページなどで金融商品を提供します。 - ② IFA口座開設

顧客はIFA口座を新規で開設するか、ネット口座からIFA口座に変更します。

これによって顧客とIFAとが契約関係が成立します。 - ③ 相談

契約成立後正式に顧客の要望をIFAに伝えます。 - ④ 提案、商品提供

IFAは顧客の要望に基づき、商品やポートフォリオの提案をします。

顧客の要望によっては、IFA独自の商品を提供することもあります。 - ⑤ 商品購入・手数料支払

顧客はIFAの提案などに基づき証券会社から商品を購入します。

購入にあわせて手数料を証券会社に支払います。 - ⑥ 業務委託料等

商品購入の実績に基づき証券会社から、IFAに業務委託料が支払われます。

投資信託の雲煙管理料である信託報酬のうち一定割合を、証券会社から業務委託料として支払われます。

手数料の構造

原則、IFAは証券会社から業務委託料等を受け取っており、顧客から手数料を徴収することはありません。

ただし、証券会社からIFAへ支払われる業務委託料等は顧客が金融機関に支払った手数料が財源であることに気をつけて下さい。

そのことが原因で2つの注意点があります。

1つ目はIFA口座を開設または変更すると、証券会社に支払う手数料が増える場合があることです。

むやみに「IFAにどれだけ相談しても一切手数料はもらいませんので心配しないで相談して下さい。」という話に乗らないで下さい。

証券会社の手数料が増えている場合がありますので事前に確認しておきましょう。

2つ目はIFA口座を開設または変更しても、証券会社に支払う手数料に変更がない場合もありますが安心しないで下さい。

手数料が増額にならないのはいいのですが注意が必要です。

証券会社は顧客からもらう手数料の一部を財源として、IFAへ業務委託料等を支払っています。

手数料を増やさず業務委託料等を支払うため、単価だけをみると証券会社は全く損をして、うまみがありません。

例えば株式を購入した場合の業務委託料等は次の式で算定できます。(実際はもっと複雑です。)

IFAへ支払う業務委託料等 = 約定代金 ✕ 手数料率 ✕ 業務委託料等率

で算出するとします。手数料率は変更なし、業務委託料等率も証券会社は高くしたくないでしょうから変更なしとすると、IFAの業務委託料等を増やす、つまりIFAの儲けを増やすには約定代金を増やすしかありません。

意地悪い見方をするとIFAは株価の高い銘柄や、多くの口数を買うように顧客を誘導する可能性があるということです。

証券会社も手数料が減るのですから一緒に誘導している可能性もあります。

IFAはそのようなことばかりしているとは思いませんが、用心するに越したことはありません。

IFAが多くの証券会社と連携して顧客数を増やすことに専念すれば、顧客の利益増大とIFAの利益増大が相反することなく同じ方向を向き、ウインウインの関係になっていきます。

それにより顧客本位の提案ができるでしょう。

まとめ

【結論】

投資の新たな相談相手としてIFAを一度使ってみる価値はあります。

【IFAメリット】

- 金融機関から独立しているので顧客目線でのアドバイスを受けられる。

- 専門的な知識を持っている。

- 窓口系の金融機関に比べて低コストなサービスを提供することができる。

- 大手金融機関のような異動、転勤によって担当者が代わることはない。

【IFAと取引する前に聞いておきたい8つのポイント】

- 対象

- 業務範囲

- 専門性

- 組織体制

- 対応方法

- 料金体系

- サポート内容

- 解約(脱会)手続き

【注意点】

IFA口座にすると証券会社に支払う手数料が増える場合がある。

IFAは株価の高い銘柄や、多くの口数を買うように顧客を誘導する可能性がある。

デメリットもありますが、それ以上にメリットもありますので投資の新たな相談相手としてIFAを一度使ってみる価値はあります。

合わないと思ったら解約(脱会)すればいいのです。