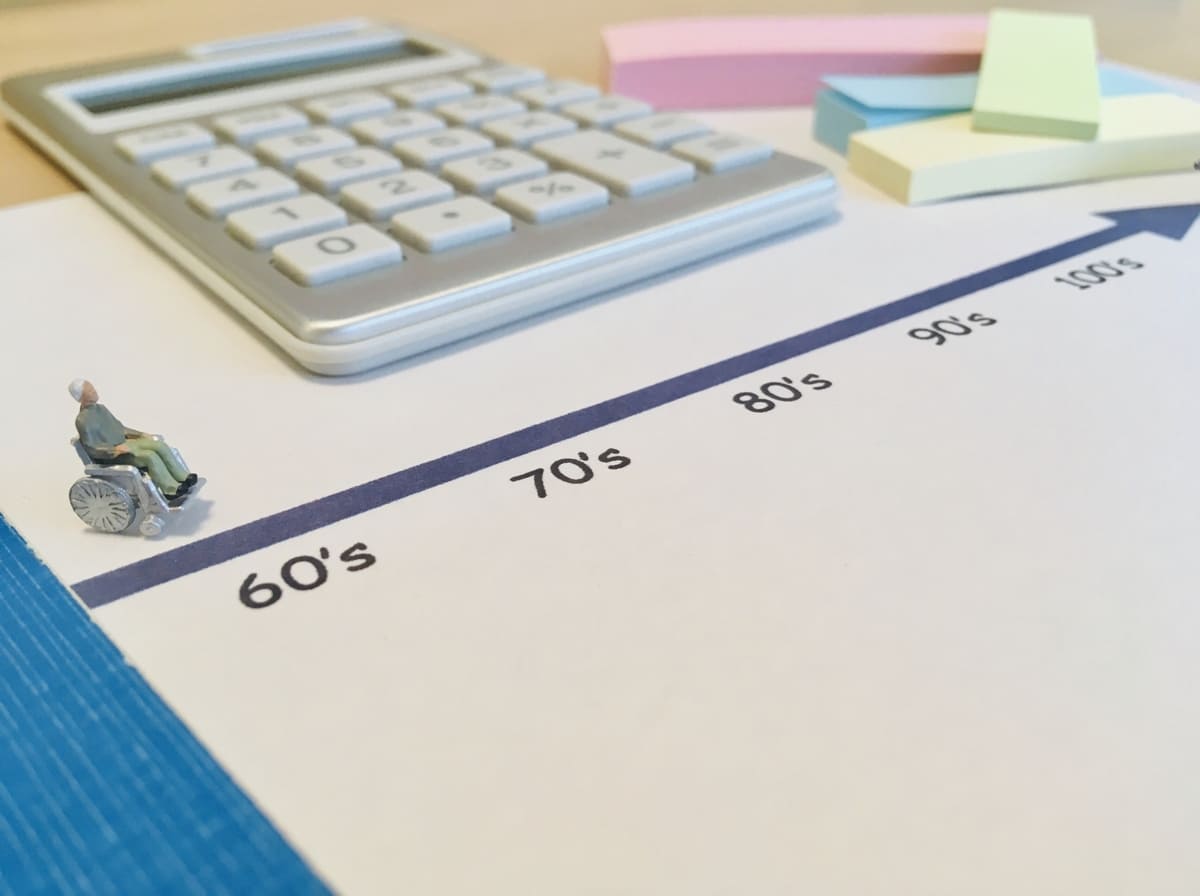

定年退職後、大部分の人は公的年金だけでは生活していけないのではないでしょうか。

その場合、保有資産を取り崩していくことになります。

生涯収支が黒字であればいいのですが、赤字になる場合は何らかの対策をたてなければなりません。

また想定外の出費も想定しておかなければなりません。

何らかの対策として考えられるのは、1つはできるだけ長く働くこと、もう1つは投資をすることです。

定年退職後の60代の世代は金融や投資について全く教育を受けていません。

さらに国が「貯蓄から投資」ということもあって投資の情報が溢れています。

しかし溢れている投資情報は現役世代をターゲットにしたものが多く、60代に適した情報が少ないように感じられます。

そんな折、今回紹介する『60歳を過ぎたらやってはいけない資産運用』は60代の投資はどうすればいいのかが具体的に記載されています。

次のような人に是非ともお読みいただきたいです。

- 60歳ではじめて投資を始める人

- 退職金をどのように運用すればいいか悩んでいる人

- 以前から投資をしているが、定年退職を期に商品構成を見直しを検討している人

- 金融機関の営業マンのおすすめの銘柄ばかりを購入している人

本の基本情報

書 名 『60歳を過ぎたらやってはいけない資産運用』

著 者 西崎 努

発行所 株式会社アスコム

発行日 2022年12月12日 第1版

著者紹介

著 者 西崎 努

リーファス株式会社代表取締役社長。

2007年に日興コーディアル証券(現SMBC日興証券)に入社、CFP資格も保有する全国トップセールスとして活躍し、シンガポール・ロンドンでの海外研修も経験。

帰国後は新規・既存の上場会社や不動産投資法人(REIT)の新規公開・公募増資等の株式引受業務に従事する。

2017年4月に独立し、リーファス株式会社を設立。

同年10月に金融商品仲介業の登録を受ける。

金融商品の仕組みはもちろん、運用実務、大手銀行や証券会社の販売手法まで熟知したアドバイスが好評。

「貯蓄だけだと老後が不安」「退職金の使い方に悩んでいる」「金融機関で勧められた商品で失敗した」という人たちの駆け込み寺として、リタイア期前後や高齢期の投資家を中心に相談が殺到。

仕組みがわかりにくい金融商品、コストが割高な商品が売れすぎる日本の現状を問題視し、本当に安心して老後資金を守るための情報発信を続けている。

日本最大級の投資情報サイトである楽天証券メディア「トウシル」では、「やってはいけない資産形成」「1万円で買える米国株式」のテーマで毎月連載、トウシルYouTubeにもレギュラー出演をしている。

社名のリーファス(ReFAs)は金融業界でリテール(Retail)と呼ばれる個人向けに特化した生涯の資産パートナー達(FinancialAdvisors)の集まりを表している。

著書に『老後資産の一番安全な運用方法シニア投資入門』(アスコム)。

本の目次

第1章 シニア世代にとって金融商品の9割はムダ

第2章 シニア世代がやってはいけない8つの資産運用

第3章 不要な金融商品・金融サービスの見抜き方

第4章 シニア世代は投資とどう向き合えばいいのか?

キーセンテンスの解説

シニア世代にとって金融商品の9割はムダ

大儲けしたいわけではないが、安定運用したい。

シニア世代つまり60歳以上の方の投資の基本は安定運用です。

儲けたい気持ちは横に置いて、リスクの少ない商品を選択することが第一です。

この基本を絶対に忘れてはいけません。

儲けたいという色気がでてしまうと、営業マンの口車に乗ったりして大きなトラブルになってしまうのです。

金融機関で購入した投資信託を見てみると、運用コストが非常に高い商品ばかりを購入していることが多々あります。

金融機関は営利企業ですから利益を上げることを第一としています。

投資家からの手数料が利益の源泉になっているため、金融機関は手数料の安い商品より手数料が高く、利益が増える商品を売る傾向があります。

そのため運用コストが高い商品を買わされる羽目に会うのです。

トラブルに関わっているのはほとんどが60代以上の高齢者で、若い世代はまずいません。

シニア世代は金融リテラシーが低い傾向にあり、金融機関の営業マン任せになる傾向があります。

また、商品が複雑な構成になっていることがトラブルの原因の1つと考えられます。

シニア世代がやってはいけない8つの資産運用

シニア世代にとっては、積極的に資産を増やすことよりも、安定運用が大事です。

著者は株式投資より安定運用ができる債権投資を奨めています。

シニア世代にとって大事なのは長期にわたっての資産形成ではなく、まとまった資金を安定して運用すること

長期での運用が投資の王道と思っていましたが、それは若い世代の話でありシニア世代は安定運用が一番のようです。

【やってはいけない8つの資産運用】

- ファンドラップ

- EB債

- テーマ型投資信託

- 新興国通貨建て債券

- 変額個人年金保険、外貨建て生命保険

- レバレッジ指数ETF、ダブルインバースETF

- 毎月分配型投資信託

- 優遇金利キャンペーン

共通して言えることは、以上の商品は次のような理由で安定運用には馴染まないのです。

- 運用コストが割高

- リスクの幅が大きすぎる。

- 商品内容が複雑で理解不足である。

- 公開情報が少ない。

- 為替リスクがある。

- 運用成績がわかりにくい。

不要な金融商品・金融サービスの見抜き方

「もしうまくいくなら大きく儲けたい」という期待に賭けるのは、典型的な失敗パターンです。

安定運用といわれても人間には欲がありますので、できるだけ儲けたい気持ちが心のどこかにあります。

そのときに失敗するのでしょう。

シニア世代は年を取れば取るほど後がなくなりますから、儲けたい欲求を閉まっておく覚悟が必要ですね。

【警戒すべき商品の見抜き方】

- 良い話ばかりする。

- コストの説明が曖昧

- 過去の良い結果が将来も続くかのような提案

- 仕組みが複雑

- ライフプランが考慮されていない。

ごもっともなことばかりです。儲けたい欲求をくすぐる営業トークや煙に巻くような話には要注意です。

80歳になる頃には、現金重視の資金管理をしていく。

基本に立ち返ってライフプランを見直しましょう。現在保有している資産で余命期間の生活が賄えるならば、リスクを犯してまで投資する必要はありません。

80歳頃がその時点です。投資をしなくても生涯収支が黒字であれば投資をせず、現金預金で資産を保有していけばいいです。

それから、認知症が心配です。投資判断ができなくなる前に止めることを考えておくべきです。

出口戦略をいまから考えておくべきです。

シニア世代は投資とどう向き合えばいいのか?

最初にするのは、資産の状況の把握と、具体的なゴールの確認です。 ゴールとは次のようなことです。

- 投資の目的(なんのために資産を運用に回すのか)

- 投資の期間(何年くらい運用するのか)

- 目標リターン(具体的にどれだけの利益が出ればいいのか)

現在の資産状況はどうなっているのか?これがわからないことにはどのような商品に投資するのかを決めることができません。

言われたままに商品を購入すると無意味なリスクを背負うことになります。

また、ゴールとは生涯収支額を算出することです。これは投資だけではなく、年金がいくら受給できるのかもわかっていなのてゴールを確認することはできません。

投資のプロの世界でも、一般に資産を増やす目的なら「株式投資」、安定した運用を求めるなら「債券投資」というのが定石です。

債券投資は、ある程度まとまった余裕資金があるならば、手間をかけずに安定的な利息収入を得ることができます。

債券は購入前からリターンが、どれだけかわかっているということが株式と違うところです。

株式ほどリターンは見込めませんが、リスクが少なく、安定的にリターンが見込める債券はシニア世代には打って付けです。

個人が債券投資で安定運用を目指すなら、個別銘柄がおすすめです。

個別銘柄であれば複雑にならずわかりやすい点がシルバー世代の投資に向いているのでしょう。

最後に

シニア世代の投資は次のことを意識する必要があります。

- 運用コストが小さい。

- リスク幅が小さい。

- 商品内容がわかりやすい。

- 公開情報が多い。

- 為替リスクが少ない。

- 運用成績がわかりやすい。

このような点を考慮すると著者のいうように個別銘柄の債券投資がいいです。

今までは債券投資はしてこなかったのですが、今後見直しをしていこうと思います。

最後に著者の西崎 努 様、証券会社などの経験をもとにご教授いただきありがとうございました。

ますますのご活躍をご祈念申し上げます。